マンション長寿命化促進税制とは?適用対象やメリットを知ってうまく活用しよう

マンション長寿命化促進税制という制度をご存じでしょうか?

この制度は、各区分所有者や管理組合にとって一定のメリットがあるものの、一般的にはあまり知られていないかもしれません。

今回のコラムではマンション長寿命化促進税制について解説していきます。

INDEX

マンション長寿命化促進税制とは?

マンション長寿命化促進税制とは、一定の条件を満たしたマンションが長寿命化工事を実施した場合に、そのマンションにおける翌年度の固定資産税が減額される制度です。

工事完了後、申告が認められると、各区分所有者が支払う翌年度の固定資産税(建物部分のみ)が、6分の1から2分の1の範囲内で減額されます。

なお、減額の割合は、各自治体の条例によって決定されます。

【長寿命化工事の種類】

- 外壁塗装等工事

- 床防水工事

- 屋根防水工事

制度の目的と背景

高経年マンションの多くは、修繕積立金が不足していると言われています。

国土交通省が5年ごとに実施している「マンション総合調査」(平成30年度)の結果によると、現在の積立金残高が計画に対して不足しているマンションは34.8%となっています。

修繕積立金が不足していることが明らかであっても、修繕積立金の引き上げや長寿命化工事の実施には、合意形成が困難な場合もあります。

一方で、長寿命化工事が適切な時期に行われなかった場合、外壁の落下による事故や見た目の悪化による廃墟化などの問題が発生し、周辺環境にも悪影響を及ぼす可能性があります。

そこで、必要な修繕積立金の確保や適切な長寿命化工事の実施に向けて、管理組合の合意形成を支援するために、マンション長寿命化促進税制が創設されました。

減額される期間・金額

固定資産税が減額される期間は1年間です。

工事完了日の属する年の翌年の1月1日(工事完了日が1月1日の場合は同日)を賦課期日とする年度分の固定資産税(建物部分のみ)が、1年間減額されます。

また、減額される金額については、6分の1から2分の1の範囲内で自治体ごとに決定されます。

ちなみに、東京23区内の場合は2分の1、大阪市の場合は3分の1となっています。

マンション長寿命化促進税制の適用条件

マンション長寿命化促進税制の適用を受けるためには、マンションそのものと、マンションの管理面の両方の条件を満たした上で新たな長寿命化工事(2回目以降の長寿命化工事)を実施することが必要です。

それぞれの条件については以下の通りです。

マンションの条件

- 築後20年以上が経過している

- 総戸数が10戸以上である

- 過去に長寿命化工事を1回以上実施している

これらの条件を満たすマンションでないと、そもそもマンション長寿命化促進税制の適用対象となりません。

管理計画の条件

上述の条件を満たすマンションであることに加え、管理計画を作成し、適切な管理運営がなされている必要があります。

具体的には、以下のいずれかの方法により、条件を満たすことが求められます。

①マンション管理計画認定制度の認定を取得する

マンション管理計画認定制度を利用することで、管理計画が一定の基準を満たしているマンションであると自治体から認定を受けることができます。

この制度はマンション管理適正化法に基づき、2022年4月から開始されました。

マンション管理計画認定制度の認定を受け、令和3年9月1日以降に修繕積立金の金額を管理計画の認定基準まで引き上げることが、長寿命化促進税制の適用条件となっています。

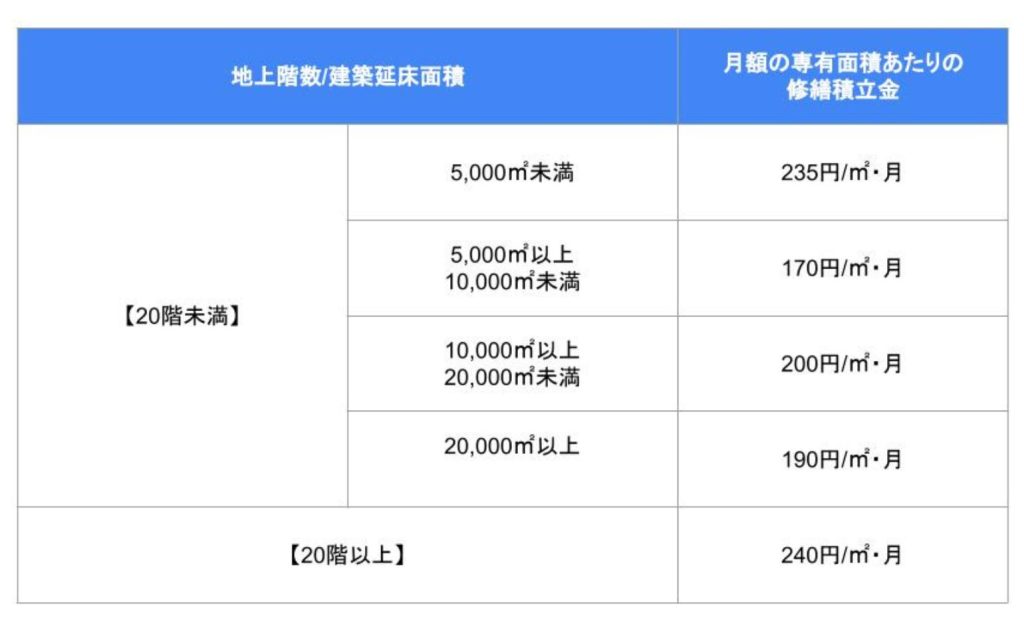

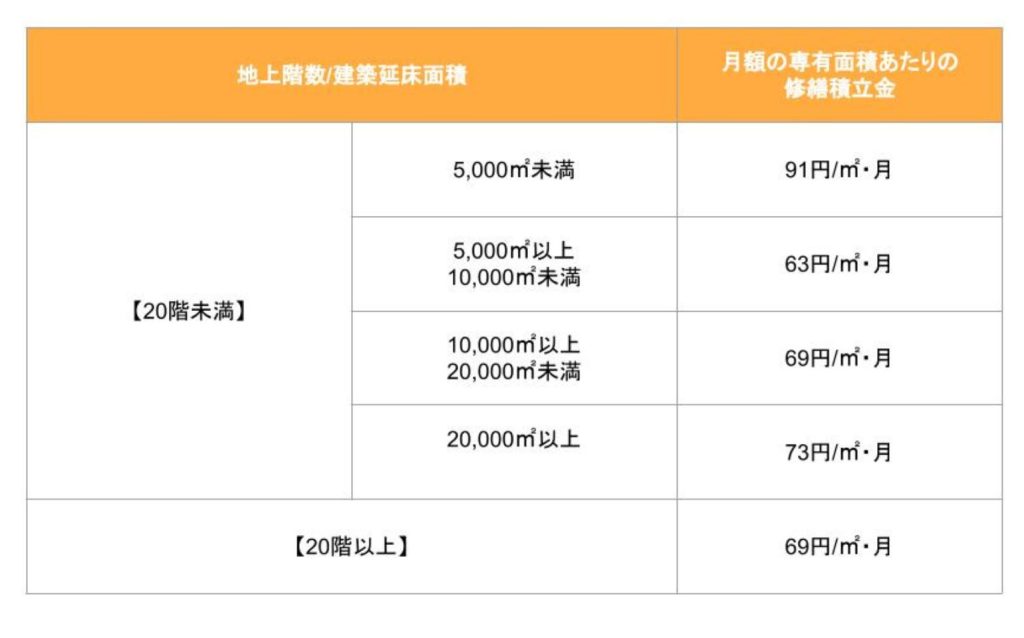

なお、原則として「修繕積立金ガイドライン」に示す修繕積立金の金額の目安の水準の下限値(下表参照)を下回る金額から、上回る金額に引き上げられたことが必要となります。

「修繕積立金ガイドライン」に示す修繕積立金の金額の目安の水準の下限値(機械式駐車場分を除く)

関連記事:マンション管理計画認定制度とは?認定の受け方やその他評価との違いを解説

②自治体から助言または指導を受ける

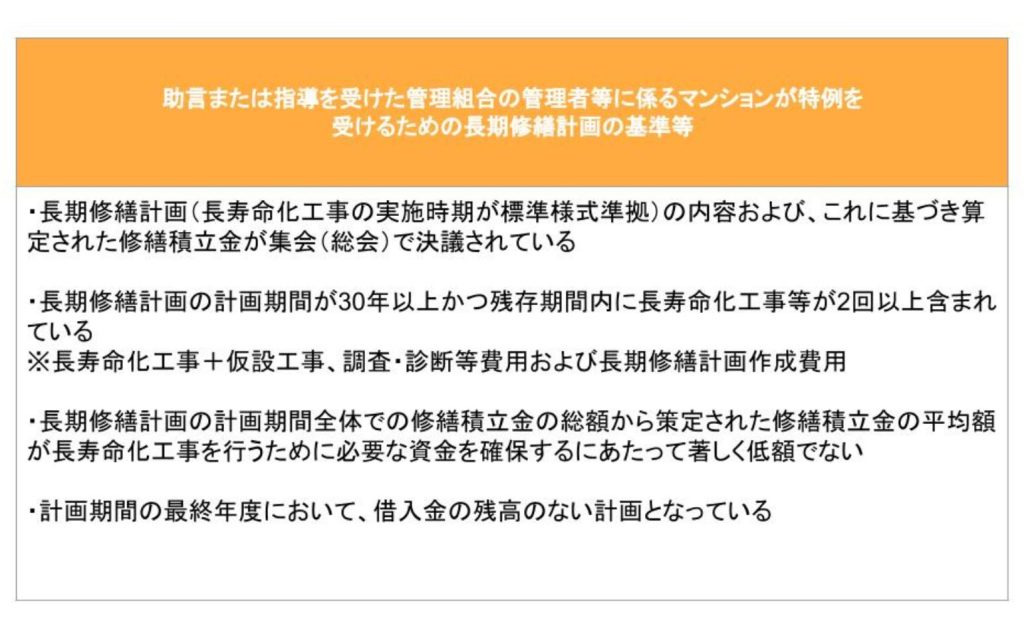

マンション管理計画認定制度を利用しない場合は、自治体からの助言または指導を受けることでマンション長寿命化促進税制の対象とすることができます。

具体的には、長期修繕計画の見直しなどを行い、長期修繕計画が一定の基準(下表参照)に適合することになった場合に対象となります。

なお、修繕積立金の金額については「助言・指導及び勧告に関するガイドラインに示す修繕積立金の基準額」(下表参照)が積み立てられていることが必要です。

「助言・指導及び勧告に関するガイドライン」に示す修繕積立金の基準額(機械式駐車場分を除く)

2度目以降の長寿命化工事の条件について

マンション長寿命化促進税制の適用を受けるためには、新たに長寿命化工事を実施する必要があります。

マンションの条件として「過去に長寿命化工事を実施している」という項目があるため、2回目以降の長寿命化工事の実施ということになりますが、工事の内容について、以下のような条件があります。

【具体的要件】

- 令和5年4月1日~令和7年3月31日に工事が完了したこと

- 工法・部材などが「建築工事標準仕様書・同解説 JASS(一般社団法人日本建築学会)」や「建築保全標準・同解説 JAMS(一般社団法人日本建築学会)」、「公共建築改修工事標準仕様書(建築工事編)令和4年版(最終改定 令和4年5月10日 国営建技第1号)」を参考としたものであること

工事期間については延長される可能性もありますので、引き続き動向に注目しておくと良いでしょう。

マンション長寿命化促進税制の申告に関して

提出書類

①管理組合が用意するもの

- 総戸数を確認できる書類(例:設計図など)

- 過去に長寿命化工事を行っていることを確認できる書類(例:長寿命化工事の施工計画書、長寿命化工事の工事完了報告書など)

- 現在の長期修繕計画及び令和3年8月31日時点の長期修繕計画

- 管理計画の認定通知書又は変更認定通知書の写し

②区分所有者が用意するもの

- 固定資産税減額申告書(申告する市町村などにて取得)

③長寿命化工事の施工会社が用意するもの

- 長寿命化工事が行われたことを確認できる書類(例:長寿命化工事の施工計画書、長寿命化工事の工事完了報告書、長寿命化工事の仕様書、長寿命化工事前後の写真など)

④マンション管理士、建築士(建築士事務所登録をしている事務所に属する建築士に限る)などが用意するもの

- 大規模の修繕等証明書

- 過去工事証明書

- 修繕積立金引上証明書

申告までの流れ

「固定資産税減額申告書」に必要事項を記載し、必要書類を添付の上、マンション所在地を管轄する市町村(特別区は都)の窓口へ減額措置を申告します。

大まかな流れとしては以下の通りです。

- 修繕積立金の金額を引き上げる

- マンションの管理計画の認定を取得する

- 長寿命化工事を実施する

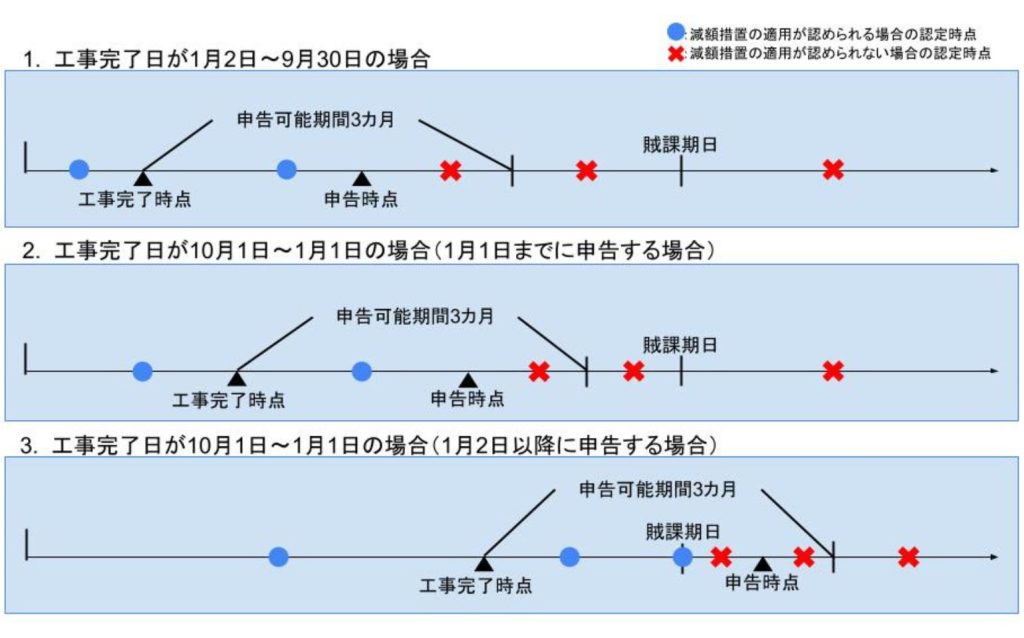

- 工事完了日から3カ月以内に市町村へ減税措置を申告する

申告期限

工事完了日から3カ月以内です。

留意すべきこと

①管理計画の認定と長寿命化工事の先後関係について

管理計画の認定は、固定資産税の賦課期日(1月1日)時点、かつ、減額措置の申告時点で取得している必要があります。

②その他の減額との関係について

下記の減額措置とマンション長寿命化促進減額を同じ年度に併用して適用することはできません。

- 耐震改修をした住宅に対する固定資産税の減額

- バリアフリー改修をした住宅に対する固定資産税の減額

- 省エネ改修をした住宅に対する固定資産税の減額

- 耐震改修をした認定長期優良住宅に対する固定資産税の減額

ただし、マンション長寿命化促進減額が適用された年度とは別の年度に、上記の減額措置の適用を受けることは可能です。

マンション長寿命化促進税制のメリット

マンション長寿命化推進税制には、以下のようなメリットがあります。

固定資産税が減額される

条件を満たせば、各区分所有者が翌年度に支払う固定資産税(建物部分のみ)が減額されるため、税負担の軽減が期待できます。

マンション価値の維持・向上につながる

必要な修繕積立金を確保し、長寿命化工事を行うことで、良好な住環境が保たれます。

その結果、マンションの資産価値の向上につながることが期待できます。

修繕積立金の値上げの合意形成に寄与できる

修繕積立金の値上げや長寿命化工事の実施は、区分所有者の金銭的な負担が増えるため、管理組合内の合意形成がうまく進まないことがあります。

そのため、修繕積立金を増額する必要があるにも関わらず、総会で承認を得られず、深刻な状況に陥っているマンションも珍しくありません。

固定資産税の減額という共通のメリットがあることで、合意形成に少しでもプラスの影響を与えることが期待できます。

マンション長寿命化促進税制の注意点

マンション長寿命化促進税制には、以下のような注意点もあります。

- 管理計画の認定が必要になる

- 管理組合の負担も生じる

- 長寿命化工事の実施に費用がかかる

管理計画認定マンションの手続きを行う場合、一定の基準を満たす管理計画を策定し、自治体から認定を受けなくてはなりません。

しかし、どんなマンションでも簡単に認定を受けることはできず、多大な労力が必要となることもあります。

また、修繕積立金の金額の引き上げも必要となります。

管理計画の認定を取得せず、助言や指導を受ける場合でも、長期修繕計画が一定の基準に適合することが要件となっています。

長寿命化工事については「外壁塗装等工事」「床防水工事」「屋根防水工事」の3つを全て行わなければなりません。

固定資産税の減額だけでなく、かかる工事費用も考慮した上で、適用を受けるかどうかを判断することが大切です。

長寿命化工事の費用は少しでも抑えたいですよね。そのようなときには工事の相見積もりを支援してくれるサービスを利用するのも一つの方法です。

DeNAグループが運営する「スマート修繕」は、複数の工事会社から工事内容や見積もりを提案してもらうことで、低コスト可や要望に応じた工事が可能となります。

専門家が伴走してサポートしてくれるので、専門知識がなくても簡単に、スムーズに見積もりを取得できます。

興味がございましたら、ぜひチェックしてみてください。

お問い合わせはこちら

その他よくあるご質問

マンション長寿命化促進税制に関するよくあるご質問をいくつか紹介します。

Q:賃貸マンションは対象となりますか。

A:マンション長寿命化促進税制の適用対象は、分譲か賃貸かは問いませんが、区分所有者が2人以上※存在するマンションが対象です。

そのため、例えば1人で1棟のマンションを所有し、各住戸を貸し出しているようなマンションは、本特例の対象外となりますが、分譲マンションにおいて区分所有者が住戸を貸し出している場合は、本特例の対象となります。

※【戸数要件】本特例の適用対象は、総戸数が10戸以上あるマンションが対象です。

Q:オフィスや店舗はマンション長寿命化促進税制の対象となりますか。

A:居住用部分のみがマンション長寿命化促進税制の対象となりますので、居住用部分以外のオフィスや店舗は本税制の対象外となります。

なお、住宅とオフィスなどの併用住宅の場合、専有部分の2分の1以上が居住用部分である場合は、マンション長寿命化促進税制が適用対象です。

Q:別荘は対象となりますか。

A:別荘はマンション長寿命化促進税制の対象外となります。(別荘は、毎月一日以上の居住(これと同程度の居住を含む。)の用に供する家屋またはその部分以外の家屋またはその部分を言います。)

Q:法人が所有する住戸も対象となりますか。

A:法人が所有する住戸も対象となります。ただし、対象となるのは居住用部分のみです。

Q:団地型マンションにおいて、ある棟で長寿命化工事を実施した場合、他の長寿命化工事を実施していない棟の区分所有者もマンション長寿命化促進税制の対象となるのでしょうか。

A:マンション長寿命化促進税制の対象となる区分所有者は、長寿命化工事を実施した棟に係る区分所有者のみとなります。

Q:マンション長寿命化促進税制は何度でも適用されるのでしょうか。

A:過去にマンション長寿命化促進税制の適用を受けている場合は対象外となります。

Q:「築後20年以上が経過していること」は、いつ時点で満たしている必要があるのでしょうか。

A:固定資産税の賦課期日(1月1日)時点、かつ、税制適用の申告時点(工事完了後3カ月以内)で、満たしている必要があります。

Q:工事の範囲について、何か要件はあるのでしょうか。部分工事でも対象となるのでしょうか。

A:調査・診断に基づいて必要十分な工事として行われたものであれば、部分工事でもマンション長寿命化促進税制の対象となります。(全面工事でなくても構いません。)

Q:「修繕積立金を管理計画の認定基準未満から当該基準以上に引き上げていること」という要件は、いつ時点で引き上げたものが対象となるのでしょうか。

従来から管理計画の認定基準を満たすようなマンションは対象外ということでしょうか。

A:引き上げの時期は令和3年9月1日以降に修繕積立金を管理計画の認定基準未満から基準以上に引き上げたマンションが対象となります。

したがって、令和3年9月1日以前から管理計画の認定基準を満たしているマンションは対象外です。

Q:マンション長寿命化促進税制の申告は管理組合で一括して行うのでしょうか。

A:減税措置の申告は、管理組合単位ではなく納税義務者ごと(区分所有者ごと)に行うこととなります。なお、申告の際に添付する証明書については、管理組合で取得し、証明書の写しを納税義務者(区分所有者)に配布することも可能です。

まとめ

マンション長寿命化促進税制は固定資産税の減額だけでなく、マンション価値の維持や向上、管理組合の負担軽減も期待できるというメリットがあります。

一方で、管理計画の認定取得などの要件を満たす必要があり、管理組合の負担も生じるため、費用対効果を考慮して適用を受けるかどうか判断するのが良いでしょう。